>

v Llamada de Resultados

Llamada de Resultados

Sra. Annette vH de Solís, Vicepresidente Ejecutiva - Finanzas

PRESENTACIÓN

v Resultados Financieros Trimestrales

v Informes Anuales y Presentaciones

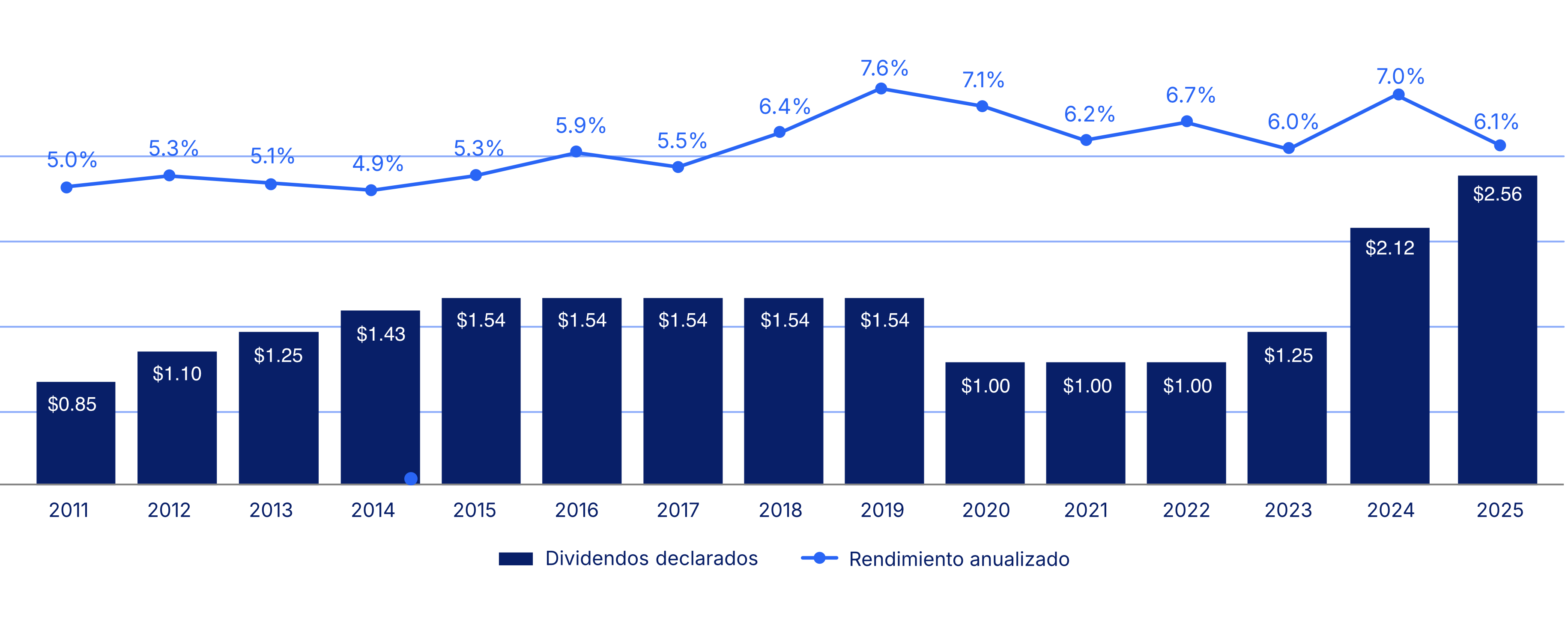

Pago de Dividendos

| Año | Trimestre | Comunicados de prensa | Fecha de Anuncio | Fecha ex-dividendo | Fecha de registro | Fecha de Pago | Monto del Dividendo |

|---|---|---|---|---|---|---|---|

| 2025 | Q4 | BLX Dividendo 4Tim2025 | $0.687 | ||||

| 2025 | Q3 | BLX Dividendos 3Q 2025 | $0.625 | ||||

| 2025 | Q2 | Dividendos 2Trim25 | $0.625 | ||||

| 2025 | Q1 | BLX Dividendo 1Trim 2025 | $0.625 | ||||

| Total 2025 | $2.562 | ||||||

| 2024 | Q4 | Dividendo 4T2024 | $0.625 | ||||

| 2024 | Q3 | Dividendos 3Trim2024 | $0.500 | ||||

| 2024 | Q2 | Dividendos ES 2Trim24 | $0.500 | ||||

| 2024 | Q1 | Dividendos 1Trim2024 | $0.500 | ||||

| Total 2024 | $2.125 | ||||||

| 2023 | Q4 | Dividendos Esp 4T2023 | $0.500 | ||||

| 2023 | Q3 | Dividendos Esp.3Trim 2023 | $0.250 | ||||

| 2023 | Q2 | Dividendos Esp.2Trim 2023 | $0.250 | ||||

| 2023 | Q1 | Dividendos Esp. 1Trim23 | $0.250 | ||||

| Total 2023 | $1.250 | ||||||

| 2022 | Q4 | Dividendos Esp. 4Trim22 | $0.250 | ||||

| 2022 | Q3 | BLX Dividend 3T 2022 | $0.250 | ||||

| 2022 | Q2 | BLX Dividendos 2T 2022 | $0.250 | ||||

| 2022 | Q1 | BLX Dividendos 1T 2022 | $0.250 | ||||

| Total 2022 | $1.000 | ||||||

| 2021 | Q4 | BLX Dividendos Q4 2021 | $0.250 | ||||

| 2021 | Q3 | BLX Dividendos Q3 2021 | $0.250 | ||||

| 2021 | Q2 | BLX Dividendos Q2 2021 | $0.250 | ||||

| 2021 | Q1 | BLX Dividendos 1T 2021 | $0.250 | ||||

| Total 2021 | $1.000 | ||||||

| 2020 | Q4 | BLX Dividendos 4T 2020 | $0.250 | ||||

| 2020 | Q3 | BLX Dividendos 3T 2020 | $0.250 | ||||

| 2020 | Q2 | BLX Dividendos 2T 2020 | $0.250 | ||||

| 2020 | Q1 | BLX Dividendos 1T 2020 | $0.250 | ||||

| Total 2020 | $1.000 | ||||||

| 2019 | Q4 | BLX Dividend 4T 2019 | $0.385 | ||||

| 2019 | Q3 | BLX Dividendos 3T 2019 | $0.385 | ||||

| 2019 | Q2 | BLX Dividendos 2T 2019 | $0.385 | ||||

| 2019 | Q1 | BLX Dividendos 1T 2019 | $0.385 | ||||

| Total 2019 | $1.540 | ||||||

| 2018 | Q4 | BLX Dividend 4T 2018 | $0.385 | ||||

| 2018 | Q3 | BLX Dividend 3T 2018 | $0.385 | ||||

| 2018 | Q2 | BLX Dividend 2T 2018 | $0.385 | ||||

| 2018 | Q1 | BLX Dividendos 1T 2018 | $0.385 | ||||

| Total 2018 | $1.540 | ||||||

| 2017 | Q4 | BLX Dividend 4T 2017 | $0.385 | ||||

| 2017 | Q3 | BLX Dividendos 3T 2017 | $0.385 | ||||

| 2017 | Q2 | BLX Dividendos 2T 2017 | $0.385 | ||||

| 2017 | Q1 | BLX Dividendos 1Q 2017 | $0.385 | ||||

| Total 2017 | $1.540 | ||||||

| 2016 | Q4 | BLX Dividendos 4Q 2016 | $0.385 | ||||

| 2016 | Q3 | BLX Dividendos 3Q 2016 | $0.385 | ||||

| 2016 | Q2 | BLX Dividendos 2Q 2016 | $0.385 | ||||

| 2016 | Q1 | BLX Dividendos 1Q 2016 | $0.385 | ||||

| Total 2016 | $1.540 | ||||||

| 2015 | Q4 | BLX Dividendos 4Q 2015 | $0.385 | ||||

| 2015 | Q3 | BLX Dividendos 3Q 2015 | $0.385 | ||||

| 2015 | Q2 | BLX Dividendos 2Q 2015 | $0.385 | ||||

| 2015 | Q1 | BLX Dividendos 1T 2015 | $0.385 | ||||

| Total 2015 | $1.540 | ||||||

| 2014 | Q4 | BLX Dividend 4T 2014 | $0.385 | ||||

| 2014 | Q3 | BLX Dividendos 3T 2014 | $0.350 | ||||

| 2014 | Q2 | BLX Dividendos 2T 2014 | $0.350 | ||||

| 2014 | Q1 | BLX Dividendos 1T 2014 | $0.350 | ||||

| Total 2014 | $1.435 | ||||||

| 2013 | Q4 | BLX Dividendos 4T 2013 | $0.350 | ||||

| 2013 | Q3 | BLX Dividend 3T 2013 | $0.300 | ||||

| 2013 | Q2 | BLX Dividendos 2T 2013 | $0.300 | ||||

| 2013 | Q1 | BLX Dividendos 1T 2013 | $0.300 | ||||

| Total 2013 | $1.250 | ||||||

| 2012 | Q4 | BLX Dividendos 4T 2012 | $0.300 | ||||

| 2012 | Q3 | BLX Dividendos 3T 2012 | $0.300 | ||||

| 2012 | Q2 | BLX Dividendos 2T 2012 | $0.250 | ||||

| 2012 | Q1 | BLX Dividend 1T 2012 | $0.250 | ||||

| Total 2012 | $1.100 | ||||||

v Precio de mercado

Bladex ofrece a los inversores acceso a todo un continente con atractivas perspectivas de crecimiento a largo plazo.

El modelo de negocio proporciona una exposición diversificada a los mercados emergentes, pero con calidad crediticia, riesgo de mercado y operativo mitigados

v Registros ante el “SEC”

v Agente de Transferencia

Computershare mantiene registros de los accionistas Clase "E" registrados de Bladex y podrá responder a preguntas específicas sobre las cuentas y transacciones de estos accionistas.

Para las acciones Clase "E" listados en la Bolsa de Valores de Nueva York "the New York Stock Exchange", por favor contactar al agente de transferencia en las siguientes direcciones o teléfonos:

Computershare

P.O. Box 43078

Providence, RI 02940-3078

E.U.A.

Computershare

150 Royall St.

Canton, MA 02021

E.U.A.

Llamada gratuita:

(800) 522 6645

Llamada gratuita desde el extranjero:

+1 (781) 575-4223

Página web:

Consultar en línea:

v Programa de Euro Notas a Mediano Plazo (EMTN)

El Banco ha establecido un programa de EMTN principalmente dirigido a inversionistas institucionales no-bancarios e incluye múltiples colocaciones a corto, mediano y largo plazo.

El EMTN tiene capacidad de hasta US$2.250 mil millones. Los bonos pueden ser colocados en los mercados de REG S o 144A, con vencimientos desde 7 días hasta 30 años, a tasas de interés fijas o flotantes y en distintas monedas.

BLADEX 2025 - 144A/RegS

v Emisión de Cebures en México

El Banco estableció en 2012 y renovó en 2024 su programa de pagarés a corto y largo plazo (el “Programa de México”) en el mercado local de México, registrado en el Registro Nacional de Valores de México que dirige la Comisión Nacional Bancaria y de Valores de México, por un monto agregado de capital autorizado de 35 mil millones de pesos mexicanos o su equivalente en Unidades de Inversión, US dólares o euros, con vencimientos desde un día hasta 30 años.

En la actualidad el programa consiste de tres emisiones de certificados bursátiles en los mercados de capitales de México, como se describe a continuación:

Bladex 25

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 24-2

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 24

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 2023 (Reapertura)

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 2023-3

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 2023-2

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 2023

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 22-2

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

Bladex 22

FITCH MEXICO, S.A. DE C.V.: ‘AAA(mex)’

STANDARD & POOR’S, S.A. DE C.V.: ‘mxAAA’

v Emisión de Bonos Ordinarios en Colombia

Características de la Oferta Pública de Bonos Ordinarios

v Comunicados

Bladex Anuncia Pago de Dividendo del Cuarto Trimestre 2025

Bladex Announces Quarterly Dividend Payment for Third Quarter 2025

Bladex Anuncia Pago de Dividendo del Tercer Trimestre 2025

Bladex realizó exitosamente su emisión inaugural de bonos AT1 por US$200 millones

Bladex Anuncia Pago de Dividendo del Segundo Trimestre 2025

Bladex Anuncia Pago de Dividendo del Primer Trimestre 2025

Bladex anuncia los resultados de la votación de su Asamblea Anual de Accionistas 2025

Bladex registra Reporte Anual Formulario 20-F

Bladex Anuncia Pago de Dividendo del Cuarto Trimestre 2024

Bladex Anuncia Pago de Dividendo del Tercer Trimestre 2024

Bladex Anuncia Pago de Dividendo del Segundo Trimestre 2024

Bladex registra Reporte Anual Formulario 20-F

Bladex anuncia los resultados de la votación de su Asamblea Anual de Accionistas 2024

Bladex anuncia pago de dividendo del primer trimestre 2024

Bladex aumenta dividendo trimestral de sus acciones comunes

Bladex anuncia plan de recompra de acciones comunes de hasta $50,000,000

Bladex anuncia pago de dividendo del tercer trimestre 2023

Bladex anuncia pago de dividendo del segundo trimestre 2023

Bladex anuncia los resultados de la votación de su Asamblea Anual de Accionistas 2023

Bladex registra Reporte Anual Formulario 20-F

Bladex anuncia pago de dividendos del primer trimestre 2023

Bladex anuncia pago de dividendos del cuarto trimestre 2022

BLADEX anuncia pago de dividendos del tercer trimestre 2022

Bladex anuncia su nueva emisión de deuda en México - (PDF 539.58 KB)

Bladex anuncia pago de dividendo del segundo trimestre 2022 - (PDF 33.71 KB)

Bladex anuncia pago de dividendo del primer trimestre 2022 - (PDF 33.84 KB)

Bladex anuncia los resultados de su asamblea anual de accionistas - (PDF 32.99 KB)

Bladex anuncia el cierre de un nuevo préstamo sindicado global a 3 años - (PDF 64.88 KB)

BLADEX anuncia pago de dividendos del cuarto trimestre 2021 - (PDF 37.57 KB)

Informe de Responsabilidad Social 2020 - Pacto Mundial de la ONU - (PDF 4.11 MB)

Bladex anuncia el registro del Formulario 20-F para el período fiscal terminado el 31 de diciembre de 2021 - (PDF 35.02 KB)

Bladex lidera la exitosa estructuración de un crédito sindicado por US$127,500,000 para Forum - (PDF 62.07 KB)

Exitosa nueva emisión de bonos de Bladex en el mercado de valores mexicano - (PDF 37.85 KB)

Bladex lidera la estructuración de un crédito sindicado por US$100,000,000 a tres años para Unifin - (PDF 30.59 KB)

Bladex anuncia pago de dividendo del segundo trimestre 2021 - (PDF 34.06 KB)

Bladex anuncia plan de recompra de acciones comunes de hasta $60,000,000 - (PDF 36.69 KB)

Bladex anuncia pago de dividendo del primer trimestre 2021 - (PDF 33.9 KB)

Bladex actúa como Co-estructurador en un crédito Senior Secured por US$300 millones, a favor de Investment Energy Resources Ltd. - (PDF 508.64 KB)

Bladex anuncia los resultados de su asamblea anual de accionistas - (PDF 33.62 KB)

Bladex anuncia pago de dividendo del cuarto trimestre 2020 - (PDF 33.92 KB)

Bladex anuncia pago de dividendo del tercer trimestre 2020 - (PDF 33.89 KB)

Bladex anuncia pago de dividendo del segundo trimestre 2020 - (PDF 33.95 KB)

Economista Ricardo Hausmann comenta sobre los retos y oportunidades para América Latina en Foro Bladex - (PDF 92.16 KB)

Exitosa nueva emisión de bonos de Bladex en el mercado de valores mexicano - (PDF 37.16 KB)

Bladex anuncia los resultados de su asamblea anual de accionistas - (PDF 37.15 KB)

Bladex Registra Reporte Anual Formulario 20-F - (PDF 35.01 KB)

Bladex anuncia pago de dividendo del primer trimestre 2020 - (PDF 36.01 KB)

Bladex co-lidera exitosamente la estructuración de un Crédito Sindicado por US$100 millones a 5 años, para Imperia Intercontinental Inc. - (PDF 66.57 KB)

Bladex anuncia pago de dividendo del cuarto trimestre 2019 - (PDF 33.93 KB)

Bladex anuncia la salida de su presidente ejecutivo, N. Gabriel Tolchinsky, quien será reemplazado por Jorge Salas - (PDF 128.24 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$91 millones a un plazo de 3 años para Grupo Monge - (PDF 31.17 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$110 millones con un plazo de 7 años para Favorita (Ecuador) - (PDF 41.12 KB)

Bladex co-lidera exitosamente la estructuración de un crédito sindicado por US$130 millones con un plazo de 3 años para Banco Aliado, S.A. - (PDF 67.05 KB)

Bladex anuncia pago de dividendo del tercer trimestre 2019 - (PDF 44.63 KB)

Bladex co-lidera la estructuración de un crédito sindicado por US$220,625,000 a tres años para Unifin - (PDF 43.38 KB)

Bladex anuncia pago de dividendo del segundo trimestre 2019 y otras decisiones corporativas - (PDF 48.56 KB)

Bladex lamenta el sensible fallecimiento de su Director y Presidente de la Junta Directiva, Don Gonzalo Menéndez Duque - (PDF 23.53 KB)

Bladex Registra Reporte Anual Formulario 20-F - (PDF 43.16 KB)

Bladex actúa como co-estructurador de un crédito puente garantizado por US$131.5 millones a favor de Corporación Favorita - (PDF 119.65 KB)

Bladex actúa como co-estructurador de un crédito Club Deal por US$75 millones, a tres años, a favor de YPF Energía Eléctrica S.A. - (PDF 37.27 KB)

Bladex co-lidera exitosamente la estructuración de un Crédito Sindicado por US$50 millones a 5 años, destinado al financiamiento de una adquisición para Global Bank Corporation - (PDF 42.91 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$145 millones a tres años para Banco Aliado, S.A. (Panamá) - (PDF 38.33 KB)

Bladex y Bancomext firman contrato marco de garantías en apoyo al financiamiento del comercio Intrarregional - (PDF 30.72 KB)

Bladex registra reporte anual Formulario 20-F - (PDF 30.72 KB)

Bladex anuncia los resultados de su asamblea anual de accionistas - (PDF 34.93 KB)

Bladex anuncia el retiro del Sr. Christopher Schech, Vicepresidente Ejecutivo de Finanzas - (PDF 36.39 KB)

Bladex anuncia el retiro de su Presidente Ejecutivo Rubens V. Amaral Jr. y la sustitución por el actual Vicepresidente Ejecutivo de Servicios Corporativos, Gabriel Tolchinsky - (PDF 39.55 KB)

Bladex co-lidera la estructuración de un crédito sindicado por US$151.5 millones a tres años para Unifin - (PDF 37.84 KB)

Bladex actúa como Co-Estructurador en un crédito de US$100 millones a cinco años para la Cooperativa De Productores De Leche Dos Pinos R.L. ("Dos Pinos") - (PDF 32.32 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado a cinco años por US$70 millones para Favorita (Ecuador) - (PDF 35.68 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$50 millones a tres años para Banco de América Central S.A. (BAC Guatemala) - (PDF 35.75 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$120 millones a un plazo de 3 años para Grupo Monge - (PDF 39.37 KB)

Bladex registra reporte anual formulario 20-F - (PDF 30.2 KB)

Bladex anuncia el cierre exitoso de un nuevo préstamo sindicado global a 4 años - (PDF 26.25 KB)

Bladex anuncia pago de dividendo del cuarto trimestre 2016 - (PDF 30.52 KB)

Bladex actúa como co-estructurador en un crédito sindicado por US$150 millones para Banco de Costa Rica ("BCR") - (PDF 31.06 KB)

Bladex co-lidera exitosamente la estructuración de un crédito sindicado de US$223 millones a 5 años, destinado a la financiación de una adquisición, para el grupo bancario centroamericano Grupo Promérica - (PDF 35.79 KB)

Bladex co-lidera la exitosa estructuración de un crédito sindicado con estructura A/B por US$100 millones, con plazos de 3 y 5 años para Banco Continental S.A.E.C.A. (Paraguay) - (PDF 41.09 KB)

Bladex co-lidera exitosamente la estructuración de un crédito sindicado por US$125 millones con plazos de 2 y 3 años para Scotiabank de Costa Rica - (PDF 35.56 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado colateralizado, bi-moneda, por US$73.5 millones a un plazo de tres años para Unifin Financiera, S.A.B. de C.V., SOFOM, E.N.R. (México) - (PDF 33 KB)

Bladex co-lidera exitosamente la estructuración de un crédito sindicado por US$85 millones con un plazo de tres años para Banco BAC San José, S.A. (Costa Rica) - (PDF 32.05 KB)

Bladex, Citi y Mizuho co-lideran exitosamente la estructuración de un crédito sindicado por US$135.5 millones, con plazos de dos y tres años para Global Bank Corporation (Panamá) - (PDF 54.69 KB)

Bladex anuncia su primera emisión en el mercado PRO-BOND de TOKIO - (PDF 33.18 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$40 millones con un plazo de 3 años para MetroBank, S.A. - (PDF 32.33 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$59 millones con un plazo de 3 años para el Banco Aliado, S.A. (Panamá) - (PDF 32.7 KB)

Bladex registra Reporte Anual Formulario 20-F - (PDF 30.22 KB)

Bladex anuncia la tercera emisión de bonos en Mexico - (PDF 34.1 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$50 millones con un plazo de 3 años para el Banco Internacional de Costa Rica, S.A. (Panamá) - (PDF 28.97 KB)

Bladex lidera exitosamente la estructuración y sindicación de un préstamo puente de US$250 millones a dos años para AES Dominicana (República Dominicana) - (PDF 111.14 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado de US$102 millones a cuatro años para Favorita (Ecuador) - (PDF 112.08 KB)

Bladex e ICBC Perú actúan como Co-Estructuradores en un crédito de US$25 millones a tres años para Banco Agropecuario S.A. - (PDF 120.23 KB)

Bladex anuncia el exitoso cierre de una nueva financiación sindicada en los mercados asiáticos - (PDF 102.51 KB)

Bladex co-estructura un crédito A/B de US$60 millones a largo plazo para Banco Financiera Comercial Hondureña S.A. - (PDF 111.01 KB)

Bladex actúa com Co-Estructurador en un crédito de US$40 millones a cinco años para Agroindustrial Paramonga S.A.A. ("AIPSAA") - (PDF 103.69 KB)

Bladex anuncia emisión de bono por US$350 millones - (PDF 29.39 KB)

Bladex Registra Reporte Anual Formulario 20-F - (PDF 29.78 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$125 millones a 5 años para Banco de Costa Rica (Costa Rica) - (PDF 107.24 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$40 millones para Banco Financiero del Perú S.A. (Perú) - (PDF 104.16 KB)

Bladex co-lidera exitosamente la estructuración de un crédito sindicado con estructura A/B por US$50 millones para Banco Continental S.A.E.C.A. (Paraguay) - (PDF 109.84 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$90 millones con plazos de 5 y 7 años para Cables de Energía y de Telecomunicaciones S.A. (“Centelsa”) y compañías relacionadas - (PDF 30.91 KB)

Bladex Anuncia Segunda Emisión de Cebures en México - (PDF 46.54 KB)

IFC y Bladex amplían el financiamiento de productos agropecuarios para apoyar los agronegocios en América Latina - (PDF 52.84 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$80 millones a 3 años para Banco Aliado S.A. (Panamá) - (PDF 29.85 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado de $105 millones a 5 años para el grupo bancario centroamericano Grupo Promerica - (PDF 34.14 KB)

Bladex Anuncia el Cierre Exitoso de un Préstamo Sindicado a Tres Años y Medio - (PDF 25.91 KB)

Bladex Registra Reporte Anual Formulario 20-F - (PDF 29.92 KB)

Bladex actúa como Estructurador en un crédito de US$60 millones a tres años para Banco Santander Perú S.A. (“BSP”) - (PDF 26.88 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$75 millones a 12 meses para el Banco Internacional de Costa Rica, S.A. (Panamá) - (PDF 28.58 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado por US$100 millones a 36 meses para el Banco Interamericano de Finanzas S.A. (“BanBif”) Perú - (PDF 29.05 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado de US$125 millones para Ingenio Magdalena S.A. - (PDF 26.81 KB)

Bladex Anuncia el Cierre Exitoso de un Préstamo Sindicado a Tres Años - (PDF 28.21 KB)

Bladex registra reporte anual Formulario 20-F - (PDF 29.96 KB)

Bladex suscribe acuerdo definitivo para la venta de su Unidad de Administración de Activos - (PDF 32.65 KB)

Bladex alcanza acuerdo para la venta de su Unidad de Administración de Activos - (PDF 27.22 KB)

Bladex lidera exitosamente la estructuración de un crédito sindicado de US$130 millones para Cables de Energía y Telecomunicaciones S.A. (CENTELSA) y compañías relacionadas - (PDF 29.53 KB)

Bladex realizará la conferencia telefónica del 3TRIM12 durante el día Bladex en la Bolsa de Valores de Nueva York-Euronext - (PDF 33.91 KB)

Fitch mejora la calificación de largo plazo en moneda extranjera de Bladex a ‘BBB+’, perspectiva estable - (PDF 32.06 KB)

Bladex estrena nueva Casa Matriz - (PDF 81.46 KB)

Bladex anuncia la salida del Presidente Ejecutivo Jaime Rivera y su reemplazo por el actual Primer Vicepresidente Ejecutivo Comercial Rubens Amaral - (PDF 38.78 KB)

Bladex registra reporte anual Formulario 20-F - (PDF 29.65 KB)

Bladex anuncia emisión de bono por US$400 millones - (PDF 95.82 KB)

Bladex Anuncia Primera Colocación De Certificados Bursátiles En México - (PDF 36.08 KB)

Standard & Poor’s reaffirms Bladex’s risk rating and outlook - (PDF 64.97 KB)

CEO of Bladex reveals his views on the "coming of age" in Latin America - (PDF 97.83 KB)

2011 Bladex Files Annual Report On Form 20-F - (PDF 89.17 KB)

v Preguntas Frecuentes

A continuación, proporcionamos respuestas a algunas de las preguntas más frecuentes.

Bladex es un banco multinacional originalmente establecido por los bancos centrales de los países de

América Latina y el Caribe, con el propósito de promover el financiamiento del comercio exterior y la

integración económica en la Región. Los accionistas de Bladex incluyen a bancos centrales, bancos y

entidades estatales de 23 países latinoamericanos, así como bancos comerciales e instituciones

financieras, inversionistas institucionales y particulares a través de su cotización en bolsa.

La misión del Banco es brindar soluciones financieras de excelencia a instituciones financieras, empresas e inversionistas que hacen negocios en América Latina, apoyando el comercio y la integración regional en toda la Región. El modelo de negocios de Bladex se enfoca en brindar productos y servicios a lo largo de toda la cadena de valor de financiamiento comercial.

La política de la Junta es declarar y distribuir dividendos trimestrales en efectivo sobre las acciones ordinarias del Banco. Los dividendos se declaran a discreción de la Junta y, de vez en cuando, el Banco ha declarado dividendos especiales.

El Banco fue establecido de conformidad con una propuesta de mayo de 1975 presentada a la Asamblea de Gobernadores de los bancos centrales de la Región, que recomendaba la creación de una organización multinacional para aumentar la capacidad de financiamiento del comercio exterior de la Región. El Banco fue organizado en 1977, constituido en 1978 como una sociedad anónima conforme a las leyes de la República de Panamá, e inició operaciones oficialmente el 2 de enero de 1979.

Las principales fuentes de fondos del Banco son los depósitos, los fondos prestados y las colocaciones de valores a tasa variable y fija. Si bien se espera que estas fuentes continúen proporcionando la mayoría de los fondos requeridos por el Banco en el futuro, la composición exacta de las fuentes de financiamiento del Banco, así como el posible uso de otras fuentes de fondos, dependerán de las condiciones económicas y de mercado futuras.

Bladex cotiza en Bolsa de Valores de Nueva York (NYSE). (Símbolo de cotización: BLX).

El capital social del Banco se divide en cuatro categorías:

La Clase A corresponde a acciones emitidas únicamente para Bancos Centrales de América Latina o bancos en los que el estado u otra agencia gubernamental sea el accionista mayoritario.

La clase B corresponde a acciones emitidas únicamente a favor de bancos o instituciones financieras.

La clase E corresponde a acciones emitidas a favor de cualquier persona, ya sea persona natural o jurídica.

Para Bladex, la gestión efectiva de la liquidez es una prioridad. La liquidez se refiere a la capacidad del Banco para mantener flujos de efectivo adecuados para financiar las operaciones y cumplir con las obligaciones y otros compromisos de manera oportuna. El Banco mantiene sus activos líquidos principalmente en depósitos a la vista, fondos de un día y depósitos a plazo en bancos internacionales de renombre. Estos activos líquidos son adecuados para cubrir los depósitos de 24 horas de los clientes, que teóricamente podrían retirarse el mismo día.

Si no es un accionista registrado, debe comprar acciones de Bladex a través de un corredor de bolsa o asesor de inversiones. Si desea mantener sus acciones en forma nominativa, debe notificarlo al corredor para que organice la emisión de sus acciones. Muchos corredores cobran una tarifa por este servicio.

Como banco multinacional, Bladex es un banco transfronterizo verdaderamente regional que opera en 23 países y aprovecha un fuerte enfoque en financiamiento comercial con un compromiso inigualable con América Latina. El Banco posee un amplio conocimiento de las prácticas comerciales, riesgos y entornos regulatorios, acumulado durante décadas de hacer negocios en toda la Región. Su red de instituciones bancarias correspondientes y acceso a los mercados de capital se extiende por todo el mundo.

Como líder de mercado reconocido en el espacio de comercio exterior de América Latina, Bladex ofrece una ventana única a toda la región de América Latina en virtud de hacer negocios en casi todos sus países. Su perfil de riesgo está bien equilibrado, con un enfoque en la financiación del comercio, una clase de activos de bajo riesgo y con la gran mayoría de sus exposiciones concentradas en países con grado de inversión. Bladex lleva a cabo su negocio sobre la base de experiencia profesional y solidez financiera de larga data, atendiendo a participantes de mercado de renombre.

Las preguntas adicionales se pueden dirigir al contacto que se encuentra en Contáctenos.

v Alertas de correo electrónico

Suscríbete a las Alertas por Email de Bladex para Relación con Inversionistas

v Contactos para Inversionistas

Carlos Raad

Vicepresidente Ejecutivo - Relaciones con Inversionistas

Diego Cano

Relaciones con Inversionistas

Contacto

Email: ir@bladex.com

Carlos Raad

Vicepresidente Ejecutivo - Relaciones con Inversionistas

Diego Cano

Relaciones con Inversionistas

Contacto

Email: ir@bladex.com

v Cobertura de Analista

Banco Latinoamericano de Comercio Exterior (BLX) está cubierto por los siguientes analistas